Приветствую, читатели и посетители блога!

«Превратите 1$ в 1000000$!», «Самый простой способ стать миллионером!», «Вложи, ничего не делай и стань финансово свободным!». Вам попадались такие лозунги в Интернете? Мне да…

Впрочем, такие фразы возникли не на пустом месте. Любая статья, обучающий курс или другие материалы с таким заголовком — так или иначе, затрагивает тему сложного процента.

Вот и я вам предлагаю сегодня поговорить об этом удивительном инструменте богатства. Еще в самом начале ведения блога я затрагивал эту тему, когда искал ответ на вопрос — Зачем нужны инвестиции?.

Для начала, давайте разберемся кое в чём. Если есть сложный процент, есть и простой, не так ли? В чем разница?

И то, и другое — это способ начисления прибыли на депозиты и вложения. Но формулы сложных и простых процентов отличаются кардинально: в первом случае работает арифметическая прогрессия, во втором — геометрическая.

Если по-русски, то ключевое отличие двух процентов в том, что при простом проценте доход приносит только первоначальная сумма. Прибыль всегда будет одинаковой и через год, и через 10 лет.

Например, если инвестор получает 20% в год на 10000$ — это 2000$ в год. И каждый год сумма прибыли будет ровно 2000$.

С другой стороны, когда работает сложный процент, процент прибыли начисляется не только на первичную сумму инвестиций, но еще и на полученную прибыль. Это значит, что с каждым годом доход будет все выше и выше.

На тех же условиях, но с реинвестированием — в первый год инвестор получит 2000$, во второй — 2400$, в третий — 2880$. А через десять лет — 10320$! А через двадцать — невероятные 63896$. Что мы там говорили о том, как стать миллионером?

И это без учета дополнительных вложений.

Очень похоже на то, как катится с горы снежный ком — сначала понемногу, а со временем ком становится все больше и больше — и вот уже он огромен!

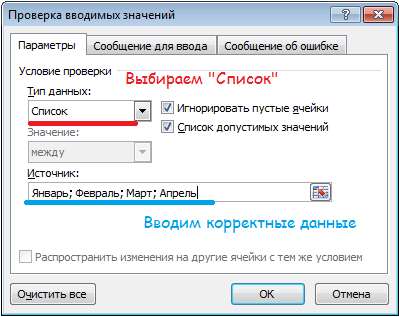

Для наглядности я сделал другой расчет сложных процентов в Excel и сравнил с простыми:

С каждым годом, с каждым месяцем разница все ощутимее и ощутимее

И чем дальше, тем сильнее заворачивается вверх красный график, устремляясь по параболе в финансовую бесконечность… Пусть и в теории, но зато как эффектно!

В принципе, особо тут разглагольствовать не о чем. В Интернет-инвестировании эффект сложного процента разрешен и чаще всего используется автоматически. Например, в ПАММ-счетах это так.

С другой стороны, инвесторам часто приходится рассчитывать сложный процент — подсчитать доходность, оценить инвестиционный горизонт… И решать другие прикладные задачи.

Поэтому дальше я покажу вам все необходимые формулы и помогу с расчетами.

Содержание:

- Обзор задач и формул сложных процентов

- Вспомогательные формул расчета сложных процентов

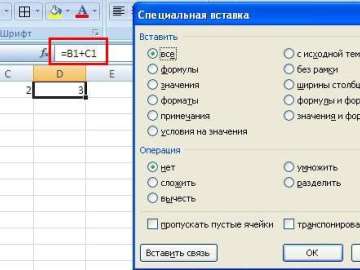

- Расчет сложных процентов в Excel по формулам

Обзор задач и формул сложных процентов

Самая первая задача, с которой может столкнуться инвестор — «Сколько я получу денег, инвестируя»? Она решается, если известна начальная сумма и годовая процентная ставка доходности.

Для расчета используется формула сложных процентов с капитализацией:

Где:

- К0 — начальный капитал,

- К — результат инвестирования (финальный капитал)

- R — годовая процентная ставка

- m — период реинвестирования (в месяцах)

- n— количество периодов реинвестирования (месяцев, кварталов, лет)

Чтобы работать чисто с годовыми периодами, нужно убрать из знаменателя 12, а из числителя — m. Но я этого делать не буду, так как ПАММ-счета удобнее всего анализировать через среднемесячную доходность.

Давайте рассмотрим пару примеров.

Пример № 1. Иван Иванов положил 7000$ на депозит в банке. Сейчас средняя ставка по долларовым депозитам в Украине — в районе 9% в год. Вклад будет переоформляться каждый год в течение 10 лет. Сколько в итоге будет денег на банковском счету?

К0 =7000$, R = 9% в год, m = 12 месяцев, n = 10 (10 периодов по 12 месяцев)

Капитал вырос почти в три раза, несмотря на мизерную доходность по депозитам.

Впрочем, деньги на ПАММ-счетах реинвестируются автоматически и постоянно. Кроме того, гарантий стабильного годового дохода нет…

Поэтому рекомендую для расчетов сложного процента в ПАММ-счетах использовать ежемесячный реинвест.

Пример № 2. Пётр Петров вложил в ПАММ-счета 10000$. После анализа статистики выяснилось, что он может ожидать 30% чистой прибыли за год. И теперь Пётр хочет знать, каким будет размер капитала через полгода.

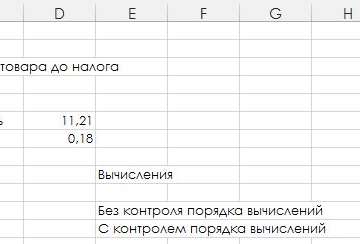

Вот, что получилось:

К0 =10000$, R = 30% в год, m = 1 месяц, n = 6 (6 периодов по 1 месяцу)

Для сравнения, без реинвестирования инвестор получил бы 11500$. То есть, на 97$ меньше, что почти не чувствуется — это всего лишь 0.97% от общего капитала.

Но давайте теперь посмотрим чуть дальше в следующем примере.

Пример № 3. Исидор Сидоров вложил в ПАММ-счета 5000$. Он собирается активно управлять портфелем и рассчитывает на 50% в год в течение 5 лет. Какой капитал получится в итоге?

Для расчета снова используется формула сложных процентов. Только теперь периодов не 6, а 60 — в 5 годах 60 месяцев. Сколько же получилось?

К0 =5000$, R = 50% в год, m = 1 месяц, n = 60 (60 периодов по 1 месяцу)

Без реинвестирования прибыль составила бы 50%*5=250%. Соответственно, капитал бы вырос до 35000$. А с учетом сложного процента — на целых 106 тысяч! Теперь разница ощущается очень сильно.

И чем больше проходит времени, тем сильнее разница. Теоретически, вложив сегодня 1$ в банк, уже ваши правнуки стали бы миллионерами.

Я не раз видел, как эту «фишку» используют в фильмах. Например, сюжет может быть такой:

Когда-то давно кто-то спрятал честно или нечестно заработанные деньги в скромный банк. И забыл о деньгах. Или надолго попал в тюрьму. Или умер. В общем, о деньгах забыли.

И вот, через 20-30 лет этот счет обнаруживают, а там лежат миллионы или даже миллиарды долларов. И начинается охота за паролями, поиск владельца, взлом хитромудрых защитных систем и т.д. Что придумают сценаристы 🙂

В прошлой статье я упоминал о том, что консервативные ПАММ-счета растут по параболе из-за сложного процента. Теперь вы на 100% понимаете, как это работает!

Кроме постоянного реинвестирования прибыли, инвестор может дополнительно «доливать» деньги в свой портфель. Эти деньги тоже будут приносить доход, поэтому формула сложных процентов немного усложняется.

Ну как немного… В общем, смотрите:

AI (AdditionalInvestments) — размер постоянного пополнения.

С левым слагаемым вы знакомы, а правое — расчет сложного процента по новым вложениям. Формула правильная, я проверял 🙂

———— ↑ к содержанию ↑ ————

Вспомогательные формул расчета сложных процентов

Из формулы, которую мы использовали раньше, можно получить несколько других, которые могут пригодиться инвестору при решении финансовых задач.

Например, иногда нужно найти не финальный, а начальный капитал.

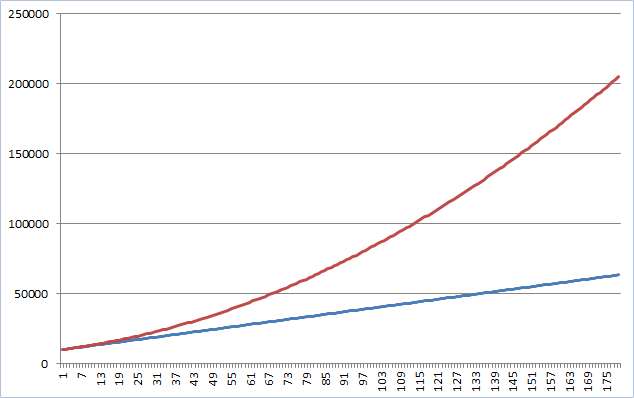

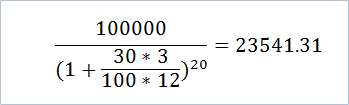

Пример № 4. Аркадий Аркадьев интересуется, сколько ему нужно вложить денег, чтобы получить через 5 лет при ставке доходности 30% в год 100000$. Реинвест — каждый квартал.

Для этого мы используем такую формулу:

Выглядит немного страшно, но цифры точно те же, что мы использовали до этого. Подставим наши данные в формулу и найдем начальный капитал:

K = 100000$, R = 30% в год, m = 3 месяца, n = 20 (5 лет — это 20 кварталов)

Оказалось, нужно почти в 5 раз меньше. Круто, не так ли?

Идем дальше. Давайте представим ситуацию — инвестор хочет вложить деньги на определенный срок. И он рассчитывает по итогам достичь определенной суммы капитала. Какую процентную ставку ему нужно получить?

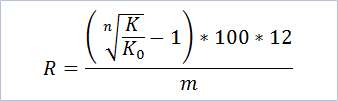

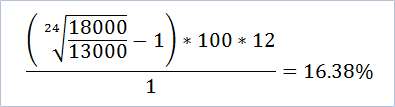

Чтобы это узнать, для расчета нам нужна формула сложных процентов для средней процентной ставки:

Пример № 5. Начальные инвестиции Максима Максимова — 13000$. Через два года они должны превратиться в 18000$. Реинвест ежемесячный (m= 1). Под какую ставку доходности Максиму нужно собирать инвестиционный портфель, чтобы выйти на требуемую сумму?

Подставляем числа:

K = 18000$, К0 =13000$, m = 1 месяц, n = 24 (2 года = 24 месяца)

Естественно, это годовая ставка. Её можно превратить в месячную, если из числителя убрать 12, и тогда получится около 1.5% в месяц — минимальный порог для ПАММ-счетов.

Что там можно еще найти? Ах, да — сколько нужно времени, чтобы получить определенную сумму при определенной ставке. Давайте попробуем 🙂

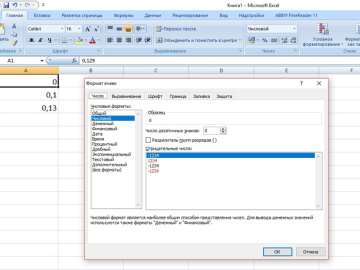

Если в прошлом примере у нас были корни, то теперь — логарифмы. Формулы кажутся огромными, но на самом деле их легко реализовать в программе. Чтобы рассчитать сложный процент, формула Excel нужна для одной ячейки — вот и выражаем одно через все остальное. И работает это отлично!

Итак, мы будем использовать такую формулу:

Пример № 6. У Елены Лениной — 4500$, которые она хочет инвестировать. Она понимает, что может рассчитывать на 50% в год, при этом хочет достичь первой цели — 20000$. Возможно, хочет купить со временем новую машину 🙂

Через сколько времени она достигнет своей цели с условием ежемесячного реинвестирования прибыли? Подставляем числа:

K = 20000$, К0 =4500$, R = 50%, m = 1 месяц

Довольно быстро, должен сказать.

Кстати, опытных инвесторов часто интересует не на сколько, когда и как вырастет капитал. Их больше интересует, когда деньги удвоятся. Другими словами — через сколько они «отобьют» вложения.

Чтобы это узнать, существует универсальное «правило 72». Суть его простая — делите 72 на процентную ставку за месяц (квартал, год). Результат — это и есть тот срок, за который инвестиции удвоятся (в тех же единицах времени, что и ставка доходности).

Пример № 7. Инвестор Владимир ВладимирОвич вкладывает деньги под 10% в месяц. Через сколько он отобьет вложения?

Ответ: через 72/10=7.2 месяца.

Вложения под 6% в месяц дают удвоение капитала за год. Под 3% — за 2 года.

———— ↑ к содержанию ↑ ————

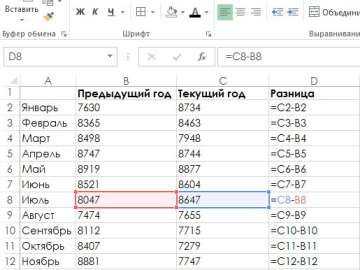

Расчет сложных процентов в Excel по формулам

Многие из формул, которые я вам написал, на калькуляторе посчитать не то что неудобно — почти невозможно. Да и зачем это, если есть замечательная программа, о которой пишу чуть ли не в каждой статье 🙂

Например, в статье «Делаем собственный рейтинг ПАММ-счетов» я показал, как с помощью Excel проранжировать ПАММ-счета по нескольким показателям и автоматически найти самые выгодные варианты.

Поэтому я сделал для вас очередной полезный Excel-файлик — Калькулятор сложных процентов с капитализацией. Там вы найдете 5 табличек для расчетов по формулам из этой статьи.

Напоминаю, что мы искали:

- финальный капитал;

- финальный капитал с пополнениями;

- начальный капитал;

- процентную ставку;

- срок достижения инвестиционных целей.

В Калькуляторе сложных процентов эти задачи автоматизированы, используется формула сложных процентов в Excel (все виды), о которых мы говорили в этой статье. Надеюсь, пригодится 🙂

Скачать файл: «Расчет сложных процентов».

На всякий случай записал небольшую видеоинструкцию:

Если у вас нет Экселя или неудобно им пользоваться, можете попробовать поискать в Интернете сайты по запросам «калькулятор сложного процента с реинвестированием», «калькулятор сложного процента с капитализацией» или «калькулятор инвестора сложный процент». Вы найдете множество онлайн-сервисов, выбирайте, какой понравится.

———— ↑ к содержанию ↑ ————

И на этом я прощаюсь. По традиции, несколько вопросов к вам, читатели:)

Первое — как часто вам приходится считать сложный процент? И приходится ли? Лично мне не очень часто, но это потому что я считаю доходность ПАММ-счетов через интервалы — результат почти такой же выходит. Больше нигде применять не приходилось, кроме нескольких пар на втором курсе, когда мы учили «Финансовую математику».

Второе — есть ли у вас какие-то инвестиционные цели? Дойти до энной цифры с энным количеством нулей? Получить определенную доходность? Может, стать рантье? 🙂

Расскажите!

С уважением, Александр Дюбченко

Все статьи блога «Инвестируй в ЭТО»